-

債権を早期に現金化する手段として、中小企業が利用できる事業者ファクタリングがあると知りました。

ただ、金融庁がファクタリングの注意喚起を行っており、利用を躊躇しています。何が問題なのでしょうか?

-

ファクタリングとは、一般に債権を期日前に一定の手数料を徴収して買い取るサービスをいい、債権譲渡、債権売買の形式をとります。

ファクタリングにも様々な種類があり、問題となるのは、買取ファクタリングです。

その中でも、ファクタリング(債権譲渡、債権売買)の形式を装いながら、実質的には貸金業法を潜脱する高利貸しとなっている場合が問題です。

要するに、事業者ファクタリングという名目ながら、実質的には闇金からお金を借りている状態になってしまい、継続できるはずの事業も地獄の道へ一直線に墜落してしまいます。そのため、事業者ファクタリングの利用を検討する際には、債権の買取代金が低額でないか、手数料が高額でないかを含め、悪質な契約形態となっていないか、必ず顧問弁護士(いなければ友人や知り合いの弁護士、税理士など)に相談するようにしてください。

なお、たとえば、保証ファクタリングという類型などは、取引先が倒産した場合に、その売掛債権を保証してくれるものです。

いざというときに備えて保証料を支払い、売掛先が倒産しても一定の範囲で売掛債権の回収を確保してくれます。

これは、保証料が高すぎる場合には問題ですが、そうでなければ取引自由の原則もあり、特段問題視されていることもありません。【関連】 中小零細企業に法務部を!経営を加速させる顧問弁護士の使い方とは?

顧問契約や法律相談など、

お気軽にご連絡ください。

全国対応

Zoom、Teams、

Google Meet等にて

相談料

1時間

11,000円

(税込)

詳細は🔗顧問弁護士サービスプランをご覧ください。

第1 ファクタリング取引の概要と問題点

1 事業者ファクタリング(買取型)の一般的な類型

事業者ファクタリングの取引概要

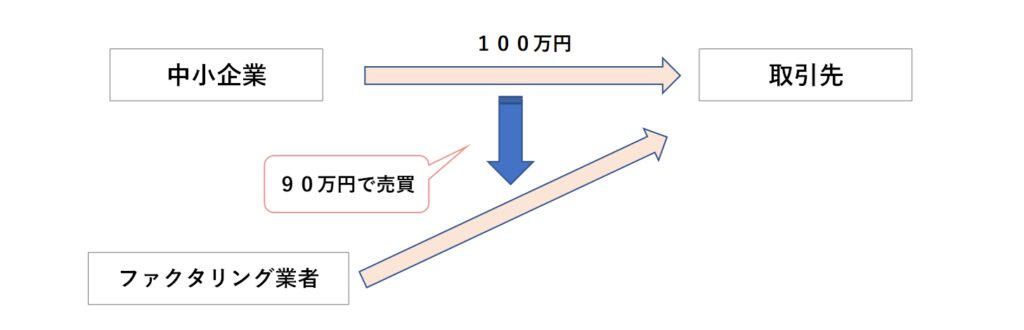

下図のように、取引先に対して、100万円の債権を有する中小事業者がいるとします。

ただ、債権が現金化される時、つまり支払期まで1~3ヵ月有することも多くあるでしょう。

そのような場合に、早期の現金化のために、90万円で売掛金債権をファクタリング業者に売買し、取引先から100万円の入金があった際に、その入金額100万円をそのままファクタリング業者に渡す形態が多く見られます。

利用者(中小企業)にとってのメリット

何より早期に現金化できることや、貸借対照表に影響を与えない(借入金に該当しない)ことが挙げられます。

中小企業では、黒字倒産(商品が売れて帳簿上は利益が出ているにもかかわらず、支払いに必要な資金が不足してしまい倒産すること)もあることから、早期現金化の需要はあり、事業者ファクタリングそのものが違法であるとは考えられていません。

利用者(中小企業)にとってのデメリット

何より、その手数料の問題です。

そもそも、中小企業にとって資金が潤沢にある事業者は多くないでしょうし、潤沢にある事業者はファクタリングの利用を検討しないでしょう。

ファクタリングの利用は、売上の減少に他ならず、再び資金不足となってしまうリスクが高いと考えられます。

そうなってしまうと、もはや多重債務者と同じであり、抜け出せない負のスパイラルに陥ってしまいます。

つまり、中小企業にとって、事業者ファクタリングを利用する価値があるのは、今回だけどうしても現金化したい特殊事情が存在する例外的な場合だけと言えるでしょう。

2 サービサーとの違い

サービサーは、不良債権の回収を行います。

また、法務大臣の許可を得た債権回収会社か特定金銭債権に限るという法規制があります。

これに対し、ファクタリングは、弁済期前の債権を対象とします。

また、ファクタリングに対しては、明確な法規制はありません。

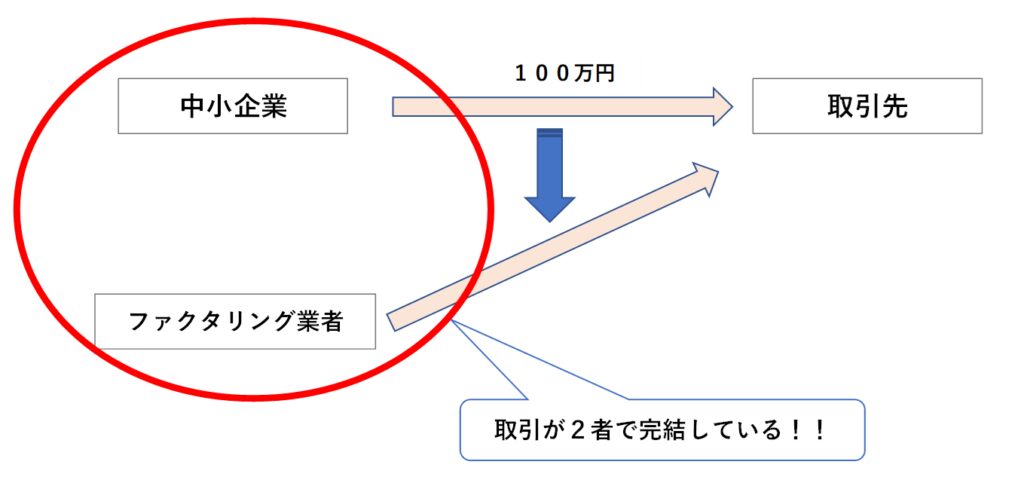

3 二者間ファクタリングか三者間ファクタリングか

三者間ファクタリング

三者間ファクタリングは、債権譲渡するにあたり、取引先にファクタリング業者への債権譲渡を了解してもらい、ファクタリング契約を締結します。

一般的に、この三者間ファクタリングでは、取引先はファクタリング業者へ弁済する形を取り、手数料も低い場合が多く、あまり問題となりません。

二者間ファクタリング(←問題が多い類型)

上の図を例にして説明しますと、利用者(中小企業)が取引先企業にファクタリング業者の利用を知られずに、中小企業とファクタリング業者との合意だけで行うものをいいます。

取引先に債権譲渡を知られないようにするために、債権譲渡の対抗要件を具備しないか、対抗要件を備えるとしても民法の規定に従った売掛金の債務者(取引先)への通知等をせず、債権譲渡登記をする形(いわゆるサイレント方式の債権譲渡)で行われるのが一般的です。

譲渡後の売掛金の回収については、債権回収を委託する契約を締結し、利用者である中小企業が行います。

中小企業が売掛金を回収した後、その回収金をファクタリング業者へ交付します。

そして、ファクタリング事業者から利用者(中小企業)へ交付された資金を元金、売掛金回収後に中小企業からファクタリング事業者に支払われる資金と元金との差額を利息として計算したときに、利息制限法や貸金業法の利率を上回るような高金利を搾取して、貸金業法の潜脱をしているというべきファクタリング事業者が存在し、まさに中小企業を食い物にしている実態を看過してはなりません。

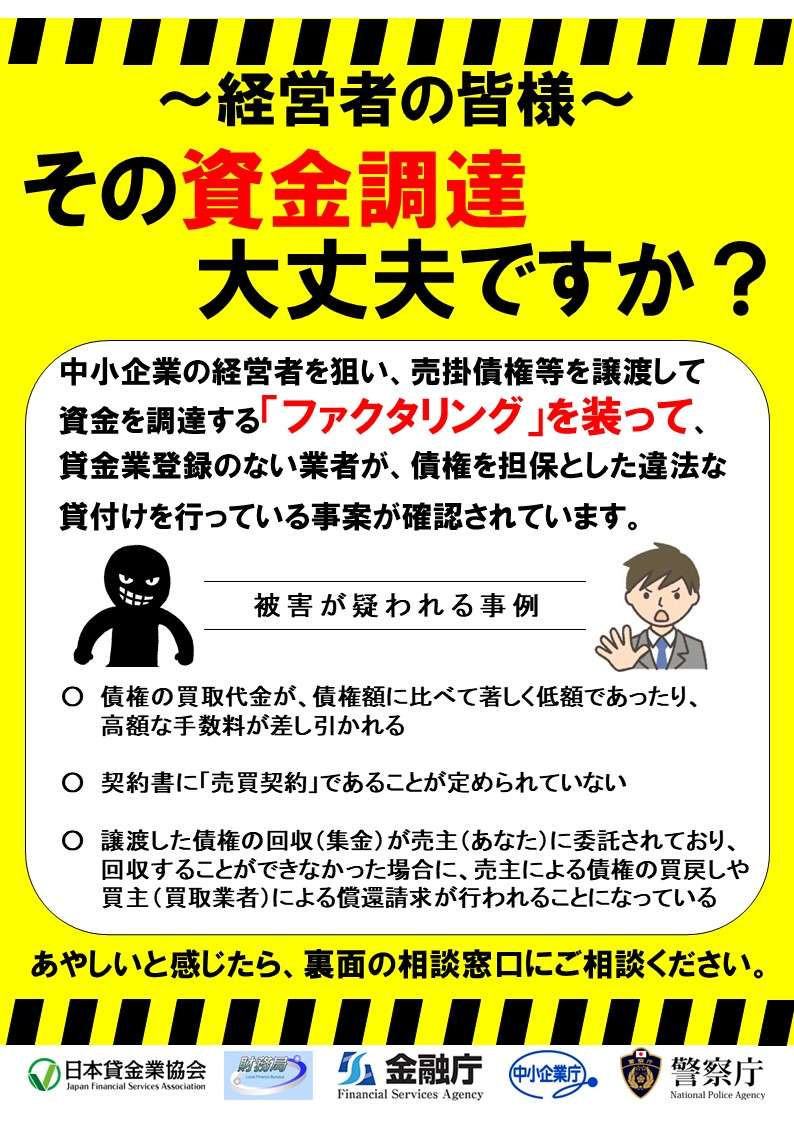

4 金融庁の注意喚起

上記のような問題を受け、金融庁においても悪質なファクタリング業者に対する注意喚起をしています(下図参照)。

・事業者が保有している売掛債権等を対象とする「事業者向けファクタリング」においては、ファクタリングを装って貸付けを行うヤミ金融業者が存在。また、ファクタリングであっても、経済的に貸付けと同様の機能を有していると思われるものについては、貸金業に該当するおそれ。

🔗「ファクタリングに関する注意喚起」(金融庁HPより)

・高額な手数料のファクタリングを利用すると、かえって資金繰りが悪化する可能性。

また、個人を対象とした「給与ファクタリング」(労働者が会社に対して有する賃金債権を買い取って金銭を交付し、その労働者へ振込まれた給与から金銭の回収を図ること)は、貸金業に該当すると明言しています。

会社は労働者に対して、賃金を直接支払わなければならない(労働基準法24条)という規定があり、給与債権の買取りや譲渡は法律上不可能です。

そのため、給与ファクタリングの実態が、給与債権を担保にした貸付に他ならないという考えです。

ただ、この給与ファクタリングの問題点(実質的には貸付けに他ならない点)は、事業者ファクタリングにもストレートに妥当する点を見落としてはなりません。

給与ファクタリングと事業者ファクタリングの違いを、法律上譲渡できるかどうかという点に求めるのではなく、実質的にどのような取引行為かという観点から考察すべきだと考えます。

第2 事業者ファクタリングの問題点を検討

1 具体的事例における検討

先ほどの図を用いて、考えてみたいと思います。

【想定事例】

・利用者(中小企業)は、100万円の売掛金があり、1ヵ月後に弁済期が到来する。

・ファクタリング業者は、即日に現金化し、手数料として1割(10万円)を受領した。

利用者(中小企業)の負担

想定事例では、売掛金を受領できるまでの1ヵ月について、1割の手数料負担として設定しました。

この想定事例では、そのお金の動きの実態を見ると、中小企業は、「90万円を借りて、1ヵ月後に100万円を返済している」行為を行っているに他なりません。

これを単純に年率に直すと、1ヵ月で約11%の利息を支払っていることになるため、年率(年の利息)は「約132%」となります。

この数字がいかに驚異的なものであるかは、利息制限法との比較だけでなく、刑事罰すら規定されている出資法で禁止している上限金利を上回るものからお分かりいただけると思います。

| 利息制限法 | 貸金業法、出資法 |

| 10万円未満:上限20% 10万円以上100万円未満: 上限18% 100万円以上:上限15% | 年109.5%を超える貸付け ⇒ 貸付自体が無効。 違反者には刑事罰 |

ファクタリングを「貸付け」と同視できる場合

先ほど記載しましたように、二者間ファクタリングでは、利用者(中小企業)が取引先に債権譲渡した事実を知らせずに行うことが可能です。

そのため、ファクタリング業者から取引先への債権回収は、利用者(中小企業)に委託されます。

何も知らない取引先は、通常の取引と何ら変わらずに、利用者(中小企業)の口座にいつも通り振込みします。

すなわち、形式的には債権譲渡契約であっても、経済的には手数料相当額を利息として貸付・返済を行っているのと同様の機能を有している場合があります。

特に、この二者間ファクタリング、かつ、サイレント方式の債権譲渡型は、取引先は一切の事情を知らず、かつ、その過程に何ら取引先の関与もないことから、「貸付け」と何ら変わらないものというべきです。

2 悪質な取引と決別するための注意すべき取引内容

まず、事業者ファクタリングにおいても、貸付けと何ら異ならない場合があることから、金融庁が以下の点を注意喚起しています。

- ファクタリングとして勧誘を受けたが、契約書に「債権譲渡契約(売買契約)」であることが定められていない

- ファクタリング業者から受け取る金銭(債権の買取代金)が、債権額に比べて著しく低額である

- 取引先から売掛金が回収できない場合に、利用者(中小企業)が債権を買い戻すこととされている

- 取引先から売掛金が回収できない場合に、利用者(中小企業)自身の資金によりファクタリング業者に支払をしなければならないこととされている

そして、注意しなくてはならない条項は他にもあります。

たとえば、上記のような債権の買戻し特約があると露骨すぎるため、より巧妙化しています。

償還請求権

悪質なファクタリング業者の狙いは、債権の買戻し特約と同様に、取引先から債権回収できなかった場合のリスクを、利用者(中小企業)に負わせることにあります。

償還請求とは、これと同様の機能を有するもので、取引先から債権回収できなかった場合に、その流通を遡って代償の請求をすることをいいます。

要は、利用者(中小企業)に未回収のリスクを負わせ、取引先から未回収であったとしても、ファクタリング業者は利用者(中小企業)に請求できることになります。

債権譲渡の表明保証

さらに巧妙な方法として、利用者(中小企業)に取引先について「信用状態に懸念すべき事情がないこと」、「債権支払期日に第三債務者(取引先・売掛先)から支払を拒絶される見込がないこと」等を表明し、保証させることがあります。

これが厄介なのは、「債権回収不能リスクはファクタリング業者が負担する」旨が契約書に明記されている場合が多いようです。

取引先から債権を回収できなかった場合に、利用者(中小企業)に対し、この約束違反として契約解除や瑕疵担保責任を追及するという理由付けで、実質的に利用者(中小企業)に請求することを可能とする建付けにしています(もちろん、その建付けが本当に法律上有効かは争われるべきと考えています)。

なお、真正な債権譲渡においても、表明保証条項を設けること自体は一般的な取引でもあるため、この条項の存在がより一層、事業者ファクタリングの問題を複雑なものにしている印象です。

第3 悪質なファクタリング業者との戦い方

1 想定される法律上の争点

「ファクタリング取引が実質的に貸付けといえるのではないか(利用者に回収不能リスクを負わせていないか、回収可能性に手数料が反映されていないか等)」として、形式的には債権譲渡・債権売買であっても、実質的には「貸付け」に該当する取引であると主張することが最もスタンダードな争い方です。

そして、ファクタリング取引が、債権譲渡・債権売買ではなく、「貸付け」に該当すると言える場合には、貸金業法や利息制限法による規制を受けます。

ファクタリング契約の手数料が、年率換算で109.5%を超えていれば貸金業法42条1項により、その契約全部の無効を主張できないか検討します。

この数字を超えていなくとも、利息制限法の制限利率を超え、超過部分について無効とならないかを検討します。

この他に、端的に公序良俗違反(民法90条)や不法原因給付(民法708条)に該当するので、利用者(中小企業)はファクタリング業者に対し、その返還義務を負わないとの主張も検討されるべきです。

【合わせて読みたい】 事業者ファクタリングの裁判~争点と裁判例の傾向とは?

仮に、ファクタリング業者と争う場合には、取引先への債権譲渡通知の発送自体は容易に止められるものではありませんので、取引先が供託の負担を負ったり、今後の取引継続への影響がどれほどあるかについては検討しておきましょう。

✍ 取立てがひどいファクタリング業者は、闇金業者の可能性あり

これまでに、ファクタリングを装いながら、実際には闇金に他ならないとして逮捕された事例がいくつかあります。

(ex)東洋商事、MINORI、高橋企画、(一社)ハートフルライフ協会など

闇金業者のような違法集団が、ファクタリング業者の装いをしているケースもあるようですので、取立てがひどい場合は刑事告訴も検討すべきです。

2 最後に

現在、裁判所は、事業者ファクタリングについて、その必要性・有用性に配慮しながら、悪質なものを規制していく(脱法として「貸付け」と認定していく)姿勢をとっているように見受けられます。

そのため、手数料が高額だとしても、容易には「貸付け」と認定されるわけではありませんので、事業者ファクタリングを利用するには、そのリスクをしっかりと認識した上で取引を始めることが非常に重要です。

顧問契約や法律相談など、

お気軽にご連絡ください。

全国対応

Zoom、Teams、

Google Meet等にて

相談料

1時間

11,000円

(税込)

詳細は🔗顧問弁護士サービスプランをご覧ください。

委託先コールセンター

委託先コールセンター