-

上場株式や社債に対する差押・執行手続は、どのように進められますか?

他にも、差押えるのに換価が必要な財産には、どのような財産がありますか?

-

上場株式や社債等を「振替債等」と呼びます。

この振替債等については、「振替社債等執行」という特別な方法で進めていきます(民事執行規則第8款、150条の2以下参照)。

- 債務者に対し振替もしくは抹消の申請、取立てその他の処分を禁止

- 振替機関等(証券会社など)に対し、振替及び抹消を禁止する

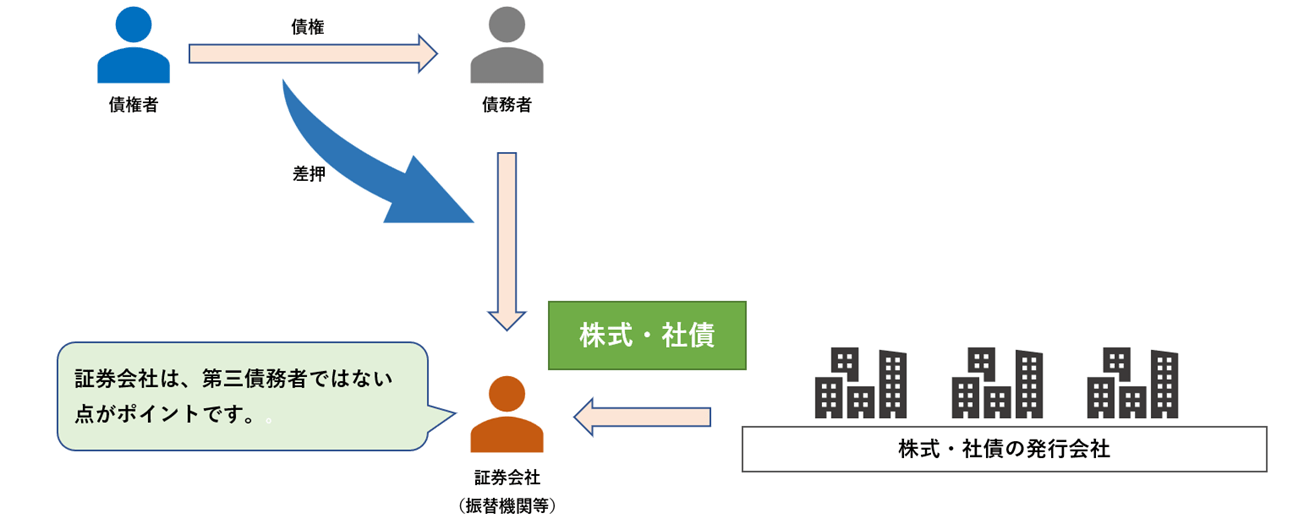

株式も社債も金銭債権の性質を有していますので、債権執行と同様に進めても良さそうです。

しかし、株式・社債も金銭とは異なり、日々価格は異なりますので金額を確定させるために換価が必要であること、また、第三債務者は株式や社債の発行人になるため、振替機関等(証券会社など)は第三債務者ではない特殊性があります。

そのため、証券口座の振替や抹消を禁止する特別の執行方法、すなわち「振替社債等執行」の手続によって行われます。

また、株式や社債のように、不動産、船舶、動産、債権以外の財産権を「その他の財産権」(民事執行法167条1項)と呼んでいます。

この「その他の財産権」に対する強制執行については、特別の定めがない場合には、債権執行の例によるとされています(上場株式、社債等は、前述のように「特別の定め」がある場合に該当します)。

「その他の財産権」には、たとえば、電話加入権、振替社債等(株式や社債など)、電子記録債権、賃借権、知的財産権(特許権、著作権、意匠権、商標権、実用新案権等)、出資持分権(合名会社、合資会社・合同会社の社員の持分権、信用金庫の会員の持分権、各種協同組合の組合員の持分権等)、信託受益権、ゴルフ会員権、暗号資産などがあります。

もっとも、その他の財産権には、債権執行で利用される取立てや転付命令が可能なものはほとんど想定できません。

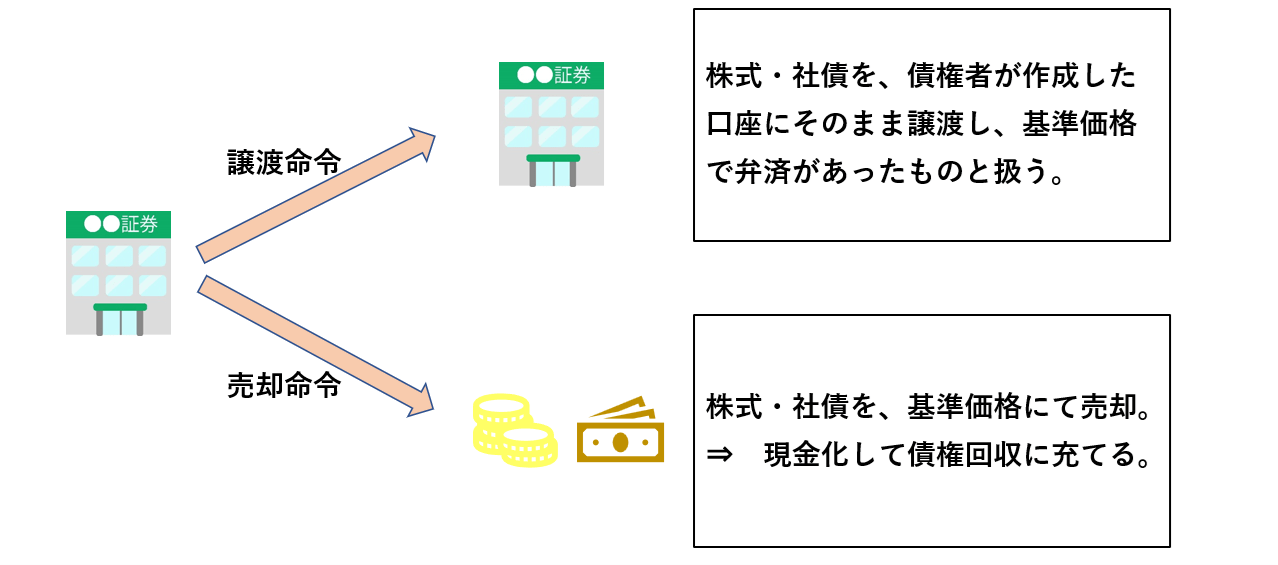

そのため、その他の財産権に対しては、実務的に譲渡命令や売却命令という方法(民事執行法161条参照)により換価して、強制執行手続が遂行されています。

なお、管理命令(管理人を選任して債権管理を行う方法)は、実務上ほとんど利用されておらず、弁護士も選択肢としてほとんど想定していません。

- 譲渡命令

差押債権等を執行裁判所が定めた価額で弁済に充てたものとして、差押債権者に譲渡する命令をいいます。

たとえば、株式(公開株)を差押えた場合、基準時の価格で弁済があったものとして、債権者に株式を取得させる方法になります。

転付命令が差押債権を券面額で移転するのに対し、譲渡命令は差押債権等を執行裁判所が定めた価額で移転するもので、両者ともに差押債権者が差押債権等をいわば代物弁済により取得して、独占的に満足を得る点で共通しているため、譲渡命令には転付命令に関する規定が準用されています。

そのため、譲渡命令を発令しても、第三債務者に送達される前に他の債権者の差押え等があると、譲渡命令は効力を生じません。 - 売却命令

取立てに代えて、執行裁判所の定める方法により差押債権等の売却を執行官に命じて、その売得金で弁済に充当する方法です。

売却命令が確定すると、執行官による売却が実施され、一般に競り売りの方法により売却が行われます。

売却の手続が終了したときは、執行官が売得金、売却調書を執行裁判所に提出し、執行裁判所によって配当が実施されます。

たとえば、株式の例では、基準日に売却して金銭に代え、債権者は譲渡命令では株式として代物弁済を受けましたが、売却命令では金銭で弁済を受ける違いがあります。

なお、他に、譲渡命令とは、差押えの競合があっても命令の効力が失われない点、及び買受希望者の競争により価額が形成される点でも、違いがあります。

(その他の財産権に対する強制執行)

第167条

不動産、船舶、動産及び債権以外の財産権(以下この条において「その他の財産権」という。)に対する強制執行については、特別の定めがあるもののほか、債権執行の例による。

(譲渡命令等)

第161条

差し押さえられた債権が、条件付若しくは期限付であるとき、又は反対給付に係ることその他の事由によりその取立てが困難であるときは、執行裁判所は、差押債権者の申立てにより、その債権を執行裁判所が定めた価額で支払に代えて差押債権者に譲渡する命令(以下「譲渡命令」という。)、取立てに代えて、執行裁判所の定める方法によりその債権の売却を執行官に命ずる命令(以下「売却命令」という。)又は管理人を選任してその債権の管理を命ずる命令(以下「管理命令」という。)その他相当な方法による換価を命ずる命令を発することができる。【関連】 債権執行~差押の王道たる債権回収手続を解説

第1 上場株式・社債に対する差押・強制執行の手続

1 振替債とは?

振替債や、民事執行規則にも規定されている振替社債等など、その言葉に馴染みを持ちにくい方も多いと思います。

株式等の振替制度とは、「社債、株式等の振替に関する法律」が施行され、上場会社の株式等に係る株券等をすべて廃止し、株券等の存在を前提として行われてきた株主等の権利の管理を、機構及び証券会社等に開設された口座において電子的に行うことをいいます。

単純化すると、株券の電子化に伴って、呼ばれるようになった仕組み(制度)と理解すればよいでしょう。

🔗「アクセスFSA第72号」(金融庁HPより引用)

2 振替社債等執行の手続を利用する

「その他財産」の中でも、上場株式・社債等に焦点を当てたいと思います。

上場株式・社債等については、「振替社債等執行」という手続にて強制執行を進めていきます。

最初に記載しましたように、上場株式や社債は、証券会社の証券口座によって管理されますが、証券会社(「振替機関等」といいます)が債務者にとって第三債務者にはなりません。

すなわち、債務者にとっての第三債務者は、株式や社債の発行会社が第三債務者となります。

そのため、証券会社に対して債権執行の手続を行ったとしても、証券会社は第三債務者ではありませんので、債務者から株式や社債の譲渡等の指図があれば(たとえば、他の証券会社の口座に移す等)、証券会社は第三者に移さざるを得なくなります。

第2 上場株式・社債等の差押えにあたっての留意点

1 全体の流れ

振替社債等における当事者は、債権者、債務者、振替機関等です。

このことから分かるように、債権者は、債務者が所持している銘柄が分かっていたとしても、振替機関等が分からなければ、差押えることができません。

逆に、個別銘柄が分からずとも、振替機関等が分かっていれば、振替社債等全般を差押えることが可能です。

【関連】 債務者の財産を調べる ~ 「財産開示手続」・「第三者からの情報取得手続」の活用!

最初に記載しましたように、振替社債等の差押命令では、債務者に対し処分を禁止し、振替機関等(証券会社など)に対し振替、抹消を禁止します。

そして、差押命令は、債務者、振替機関等に送達され、差押命令が振替機関等に送達された時に差押えの効力が生じます。

差押命令の送達を受けた振替機関等は、株式や社債などの発行者に対し、差押えられた振替社債等の銘柄等を通知します。

職権による陳述催告

裁判所書記官は、差押命令を送達するに際し、職権で振替機関等に対し、差押命令送達の日から2週間以内に、差押に係る振替社債等の存否その他の事項について陳述すべき旨の催告をしなければなりません。

⇒ 振替社債等の差押えにおいて、陳述催告は、職権でなされるのが特色です。

この陳述催告の回答を待って、譲渡命令、又は売却命令の申立てをするのが一般的な流れです。

なお、陳述催告の結果、株式等が不存在であれば、債権者は申立てを取下げる必要があります。

✍ 上場株式・社債の差押、強制執行のポイント

- 債務者が保有している「証券会社」の情報が必要(支店の特定は不要)

⇒ 不明の場合は、第三者からの情報取得手続を利用する - 証券会社の情報さえ握っていれば、個別銘柄の情報までは不要

- 振替機関等への陳述催告は職権でなされる

⇒ この回答を待って、譲渡命令や売却命令の申立てを行う流れが一般的 - 譲渡命令、売却命令それぞれの具体的イメージを持っておく

2 留意点について

管轄

原則として、債務者の住所地を管轄する地方裁判所です。

差押限度額

株式の差押えの限度額は、換価までの株価の変動を考慮すべきであることから、東京地裁では差押えの限度を、請求債権額の「1.5倍程度」とする運用がとられています。

銘柄を特定できる場合には、超過差押えとならないように、申立て時の直近の終値が掲載された資料を申立書に添付します。

また、換価基準等については、各目録記載の日としています。

債務者審尋が不要

譲渡命令、売却命令については、通常の換価方法に比べて適正額での換価が図られない可能性もあるため、その発令に際しては、原則として換価方法について重大な利害関係を有している債務者を審尋しなければならないこととされており、実務上は書面審尋の方法によって行われています。

もっとも、振替社債等における執行の場合、譲渡命令、売却命令ともに、いずれも権利の性質に即した通常の換価方法であり、換価方法の選択により債務者に不利益を生じることはないため、債務者に対する必要的審尋を定める民事執行法161条2項の規定が準用されておらず、債務者審尋が不要とされているのが特徴です。

3 譲渡命令、売却命令の留意点

譲渡命令の申立て

執行裁判所が振替社債等譲渡命令を発令するにあたっては、譲渡価額を決定しなければなりません。

この譲渡価格が差押債権の額を超える場合、差押債権者はその超える額に相当する金額を納付しなければなりません。

そして、執行裁判所の定めた譲渡価額で振替社債等譲渡命令が振替機関等に送達された時に、弁済されたものとみなされ、債権者に納付された金銭は債務者に交付されます。

また、譲渡命令は、転付命令と同様に、他の債権者が差押え、仮差押えの執行又は配当要求(交付要求)をしたときは、振替社債等譲渡命令は効力を生じません。

そして、振替社債等譲渡命令が確定した時は、裁判所書記官は、振替機関等に対し、振替の申請をします。

差押債権者は、振替社債等譲渡命令による振替を受けるためには、予め自己名義の口座を開設しておく必要があります。

売却命令の申立て

一般に、売却命令については、執行裁判所が「執行官その他の執行裁判所が相当と認める者」に対し、売却方法を定めて、売却命令を発します。

振替機関等が証券会社である場合には、振替社債等の換価手段としては、振替機関等に対する振替社債等売却命令によることが最も合理的であり、この方法によることが一般的といえます。

これに対し、振替機関等が証券会社以外の信託銀行である場合などには、振替社債等譲渡命令の方法によるか、執行官に対する振替社債等売却命令の方法によることの方が換価手段として相当と考えられています。

振替社債等を売却した場合、振替機関等より売却結果報告書が執行裁判所宛に送付され、手続が終了となります。

第3 取立権(債権執行)と譲渡命令・売却命令の違いを理解すること

1 手続を誤った場合の債権者の責任

以上のように、振替(上場)株式・社債等に対しては、譲渡命令や売却命令の申立てを行い、債権回収を図ります。

もし、債権者が取立権が認められないにもかかわらず、誤って取立権を行使してしまうと、第三債務者に対し違法行為の教唆として不法行為責任(損害賠償責任)が発生しかねませんので、必ず取立権と譲渡命令、売却命令の違いを理解しておきましょう。

以下、債権者が取立権が認められないにもかかわらず、誤った取立権の行使により第三債務者(証券会社)より訴えられた裁判例を紹介します。

2 差押債権者の責任が認められた裁判例(東京地裁令和2年3月18日判決)

【事案の概要】

差押債権者が、証券会社の債務者口座を差押えたところ、譲渡命令等を受けないまま証券会社に対して振替株式の売却を依頼し、証券会社も譲渡命令等によることなく振替株式を売却しました。

そして、証券会社は売却代金を差押債権者に支払ったところ、後に債務者から無断売買を主張され、証券会社が自身の出捐により株式を買い戻しました。

そのため、証券会社が、差押債権者に対し、不当利得返還請求(株式の換価のために法令上必要とされる売却命令等を得ていないので、差押命令を根拠としては債権を回収する法律上の根拠を有しない)、不法行為に基づく損害賠償請求(取立権の行使名下に株式の無断売買行為を過失により教唆した違法行為)を求めました。

【判決】

(結論)

不当利得返還請求についてはほぼ全部認容し、損害賠償請求は証券会社の過失も認定しつつ、過失割合5:5による差押債権者の責任を認めました。

✍ 判決のポイント

- 民事執行法が、金銭債権の強制執行を財産の換価手続とその前段階の差押手続とに分け、換価手続に関し、差押さえられた財産の性質に応じて異なる換価の方法を定めていることからすると、差押命令により差押債権者に与えられる回収権限はあくまで法定された換価の方法により換価することのできる権限に留まるのであり、法定された換価の方法によらずに本件で請求債権を回収しようとしたことについて、実質的な公平の観点から正当とは判断できないと判示しました。

- 不法行為については、無断売買行為を過失により教唆したものとして、差押債権者の責任を認めつつ、証券会社にも差押債権者の依頼に基づいて株式の売却をしたことに過失があると認めて過失相殺を肯定しました。

差押債権者と証券会社の双方の責任を応分に認める内容(過失割合5:5)を判示しました。

第4 債権回収を弁護士に依頼する

差押えの中でも、上場株式・社債は、やや技巧的な側面があります。

ただ、財産権の在処を把握している場合には、積極的に回収を進めていきたいですね。

仮想通貨を典型例として、財産の保有方法も多様化していますので、それぞれに合わせた差押方法を講じていく必要があり、専門家たる弁護士もより先駆けることが求められています。

差押えができるか?どのような差押方法が良いのか?

当事務所は全国対応しておりますので、お気軽にお問い合わせください。

法律相談:ご予約フォーム

*は必須項目です

お問い合わせ

ご相談については、予約制となっております。

来所相談だけでなく、Zoom・Google Meetによるオンライン相談も対応しておりますので、全国対応しております。

お問い合わせフォームまたはお電話にてご連絡ください。

相談時に必要なもの

事前に以下のものをご準備いただくと、ご相談がスムーズに進みます。

- 相談内容の要点をまとめていたメモ

- ご相談に関する資料や書類

ご相談(初回相談料:1時間あたり1万1,000円)

法律上の問題点や採り得る手段などを専門家の見地よりお伝えします。

問題解決の見通し、今後の方針、解決までにかかる時間、弁護士費用等をご説明いたします。

※ご相談でお悩みが解決した場合は、ここで終了となります。

ご依頼

当事務所にご依頼いただく場合には、委任契約の内容をご確認いただき、委任契約書にご署名・ご捺印をいただきます。

問題解決へ

事件解決に向けて、必要な手続(和解交渉、調停、裁判)を進めていきます。

示談、調停、和解、判決などにより事件が解決に至れば終了となります。

終了

委任契約書の内容にしたがって、弁護士費用をお支払いいただきます。

お預かりした資料等はお返しいたします。

弁護士に債権回収を依頼する:手続の流れと費用(着手金・成功報酬)

委託先コールセンター

委託先コールセンター